Mitarbeiterbeteiligungen und die Reform des § 19a EStG – was ändert sich?

Veröffentlicht am 9th November 2023

Mitarbeiterbeteiligungen stellen für viele, insbesondere junge Unternehmen ein wichtiges Element zur Gewinnung und Bindung von Fachkräften dar. Bei der unentgeltlichen oder vergünstigten Gewährung von Kapitalbeteiligungen kommt es in der Regel aber zu sog. „dry income“, d. h. es sind Steuern zu entrichten, obwohl (noch) keine Liquidität geflossen ist. Mit der Einführung von § 19a EStG durch das Fondsstandortgesetz im Sommer 2021 versuchte der Gesetzgeber erstmals die „dry income“-Problematik zu lösen. Nun wird § 19a EStG durch das Zukunftsfinanzierungsgesetz (ZuFinG) reformiert.

Mitarbeiterbeteiligung im Überblick

Echte Beteiligung

Gewährung von Anteilen (persönlich / an Holding-gesellschaft)

- Geldwerter Vorteil (= Differenz zwischen Verkehrswert und Erwerbspreis) ist steuerpflichtiger Arbeitslohn (bis 47,5 %) ! Bewertungsunsicherheit !

- Besteuerung bei Anteilsgewährung ! dry income !

- Compliance-Themen für die Gesellschaft; ggf. Haftung der Gesellschaft für Lohnsteuer

- Dividenden / Veräußerungserlöse unterliegen als Kapitaleinkünfte den „günstigeren“ Besteuerungsregimen (persönlich: 26,4 % (KapESt) bzw. 28,5 % (TEV) / Holding: ca. 1,6 % bzw. ca. 32 % (Dividenden bei Beteiligung <10 %)

Strukturvariante: Hurdle Shares (ggf. kombiniert mit Exitbonus / gecapptem VSOP)

Variante echte Beteiligung: ESOP

Option, Anteile zu einem bestimmten Ausübungs-preis zu einem festgelegten Ausübungszeitpunkt (oft: Exit) zu erwerben

- Geldwerter Vorteil (= Differenz zwischen Verkehrswert bei Optionsausübung und Ausübungspreis) ist steuerpflichtiger Arbeitslohn (bis 47,5 %)

- Besteuerung bei Optionsausübung (hM) bzw. bei früherer „Optionsverwertung“ (z.B. Gewährung an / Übertragung auf Holdinggesellschaft)

Ausübung vor Exit:

Negativ: Bewertungsunsicherheit & dry income

Positiv: Niedrigere Besteuerung für Wertzuwachs (Kapitaleinkünfte)

Ausübung beim Exit:

Positiv: Kein(e) Bewertungsunsicherheit & dry income

Negativ: Vollständig Besteuerung mit hohem Steuersatz (Arbeitslohn)

VSOP

Unechte (sog.) virtuelle Beteiligung, d.h. (schuld-rechtliche) Stellung des Mitarbeiters, als wäre er Gesellschafter

Anspruch auf (Cash-)Zahlung beim Exit in Höhe des vereinbarten Betrags (= Differenz zwischen Veräußerungspreis und fingiertem „Ausübungspreis“)

- Qualifikation als (Exit-)Bonus

- Besteuerung im Zuflusszeitpunkt (= Exit) als steuerpflichtiger Arbeitslohn (bis 47,5 %)

Negativ: Vermeidung von dry income

Positiv: Vollständig Besteuerung mit hohem Steuersatz (Arbeitslohn)

§19a EStG – die aktuelle Fassung

- Einführung durch das Fondsstandortgesetz im Sommer 2021

- Vermeidung der dry-income-Problematik bei (unentgeltlichem / vergünstigtem) Erwerb von Anteilen durch (zinslosen) Besteuerungsaufschub

- Anwendung im Lohnsteuer-Verfahren, d.h. der sich ergebende geldwerte Vorteil wird im Lohnkonto „eingeloggt“; Bestätigung des Betrags durch Lohnsteuer-Anrufungsauskunft möglich

- Nachversteuerung erfolgt bei Eintritt eines der folgenden Ereignisse:

- Entgeltliche oder unentgeltliche Übertragung der Anteile;

- Nach Ablauf von 12 Jahren seit dem Anteilserwerb (Long-Stop-Date); oder

- Beendigung des Dienstverhältnisses

- Voraussetzungen für die Anwendung des § 19a EStG:

- Qualifikation als KMU (bis zu 250 Mitarbeiter; Jahresumsatz bis zu EUR 50 Mio.; Jahresbilanzsumme bis zu EUR 43 Mio.) im Zeitpunkt des Anteilserwerbs oder im vorherigen Kalenderjahr;

- Übertragung der Anteile vom Arbeitgeber an (eigene) Mitarbeiter;

- Unternehmensalter <12 Jahre; und

- Zustimmung der Mitarbeiter

- Ist der Verkehrswert der Anteile abzgl. geleisteter Zahlungen im Zeitpunkt der Nachversteuerung niedriger als der „eingeloggte“ Wert, ist der (niedrigere) Wert maßgeblich

Regelung findet kaum Anwendung:

- (Weiterhin) Bewertungsunsicherheit, da Lohn-steuer-Anrufungsauskunft erst nach Anteilserwerb möglich

- Nachversteuerung bei Beendigung des Dienst-verhältnisses führt zu dry income

- Nur Anteilsgewährung an / durch Arbeitgeber erfasst (nicht: an anderen Gruppengesellschaften bzw. durch Gesellschafter)

- Erwerb der Beteiligung nur persönlich bzw. über PersG (nicht: durch Holding(kapital-)gesellschaft)

- Keine separate Anteilsklasse mit reduziertem Minderheitenschutz möglich

- Ggf. steuerliche Nachteile für Mitarbeiter bei Umstrukturierungen

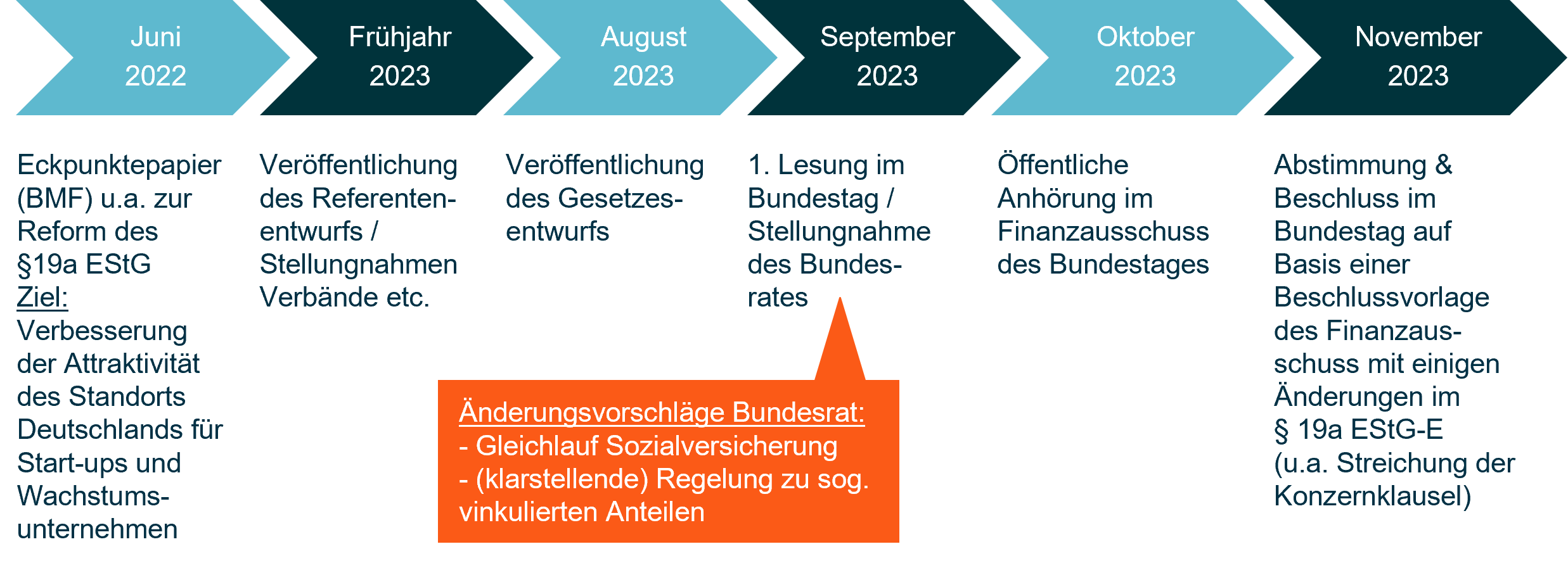

Reform des § 19a EStG durch das ZuFinG – Status Quo

Reform des §19a EStG durch das ZuFinG – §19a EStG-E

Änderungen im Anwendungsbereich

- Erhöhung der relevanten Unternehmenskriterien:

- bis zu 1.000 Mitarbeiter (Vervierfachung);

- Jahresumsatz bis zu EUR 100 Mio. (Verdoppelung); und

- Jahresbilanzsumme bis zu EUR 86 Mio. (Verdoppelung)

- Erfüllung der Schwellenwerte in einem der sechs dem Anteilserwerb vorhergehenden Kalenderjahre ausreichend

- Unternehmensalter <20 Jahre

- Anteilsübertragung durch Gesellschafter möglich (sog. Secondaries)

- Vinkulierte Anteile: Resultierender geldwerter Vorteil gilt für § 19a EStG trotz Verfügungsbeschränkungen als zugeflossen

Änderungen im Bereich der Nachversteuerung

- Bei Beendigung des Dienstverhältnisses bzw. Ablauf des Long-Stop-Dates Vermeidung der Nachversteuerung möglich, wenn Arbeitgeber erklärt, die Haftung für Lohnsteuer bei unentgeltlicher oder entgeltlicher Übertragung der Anteile zu übernehmen

- Long-Stop-Date erst nach Ablauf von 15 Jahren seit Anteilserwerb (ursprünglich im Gesetzes-entwurf vorgesehen: 20 Jahre)

Änderungen werden in der Praxis begrüßt:

- Erweiterung des Anwendungsbereichs

- Etablierung einer „Lösung“ für die dry-income-Problematik bei Beendigung des Dienstverhält-nisses (aber: Haftung für Gesellschaft akzeptabel? Welche Schutzmechanismen sind erforderlich?)

Folgende Kritik bleibt bestehen:

- Bewertungsunsicherheit, da Lohnsteuer-Anrufungsauskunft (weiterhin) erst nach Anteilserwerb möglich

- Keine separate Anteilsklasse möglich

Strukturvarianten: Pooling in Personengesellschaft, Treuhand oder atypische Unterbeteiligung - Kein Anteilserwerb über Holding(kapital-)gesell-schaft

- Ggf. steuerliche Nachteile für Mitarbeiter bei Umstrukturierungen

- (Weiterhin) Kein Einbezug von Mitarbeitern verbundener Unternehmen (Streichung der Konzernklausel durch Finanzausschuss)

Ausblick

- Bundesrat hat grundsätzliche Zustimmung zum ZuFinG signalisiert, formale Abstimmung soll noch in 2023 erfolgen; In-Kraft-Treten des ZuFinG voraussichtlich zum 1. Januar 2024

- Einschätzung der Praxis: Aufgrund der fortbestehenden Kritikpunkte an §19a EStG werden Hurdle Shares weiterhin attraktiv bleiben und durch den §19a EStG-E nicht (vollständig) abgelöst werden

- Abhängig von der jeweiligen Konstellation sollten die Vor- und Nachteile der Gestaltungsvarianten abgewogen werden: Hurdle-Share-Modell ist nach unserer Erfahrung standortabhängig (Finanzämter außerhalb von Großstädten kennen das Modell nicht; Berliner Finanzämter „tauschen sich zu dem Modell aus“)

Den Insight können Sie hier als PDF herunterladen.