Adoption de la Proposition de Règlement MiCA par le Parlement européen : enjeux et perspectives

Publié le 11th April 2022

Le projet de règlement MiCA vise à encadrer les émetteurs de cryptoactifs et les fournisseurs de services sur cryptoactifs et harmoniser le cadre légal et règlementaire applicable au sein de l’Union européenne (« UE »). Ce texte est central pour l’avenir de l’écosystème des crypto-actifs dans l’UE et représente un enjeu fort de compétitivité, et ce dans un environnement concurrentiel en pleine mutation. Ce texte permettra ainsi de mettre sur un pied d’égalité, au niveau de l’UE, les différents protagonistes présents dans ce secteur.

Ce flash info a ainsi pour objet, après avoir rappelé les principaux objectifs du texte, de mettre en exergue les points de débat actuels essentiels pour la compétitivité des acteurs nationaux.

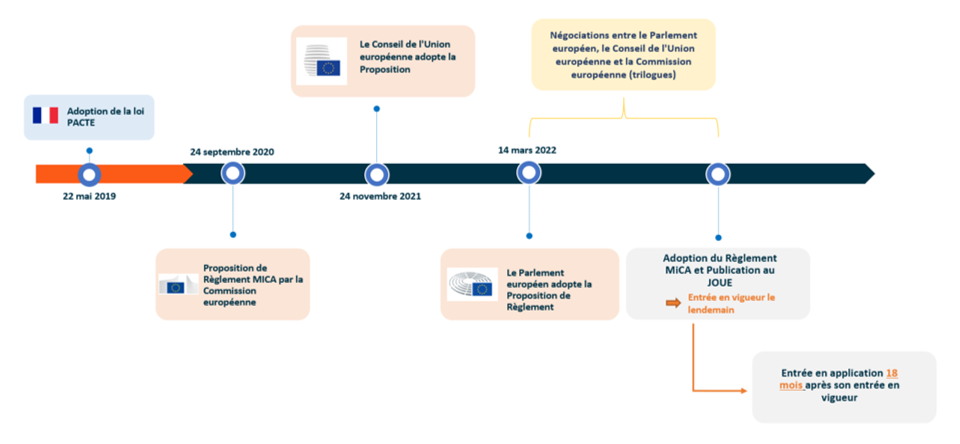

Un texte en cours de débat

Une proposition de règlement a ainsi été adoptée lundi 14 mars 2022 par le Parlement européen. Le texte va désormais faire l’objet de négociations entre le Parlement, le Conseil et la Commission (appelées « trilogues »).

Rappel de l’objet du texte

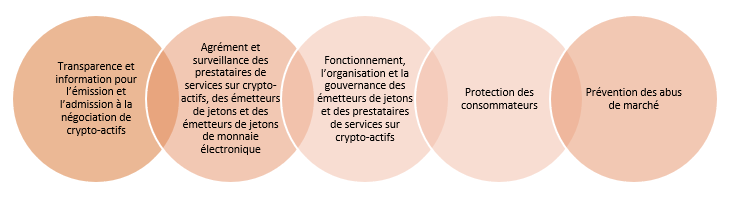

Le règlement MiCA vise à harmoniser et créer des règles relatives à :

Les enjeux et points de débat de la proposition de règlement

A l’heure où la proposition de règlement MiCA fait l’objet de négociations, ce texte présente des enjeux structurants pour l’avenir des acteurs du secteur en France, et plus largement au sein de l’UE.

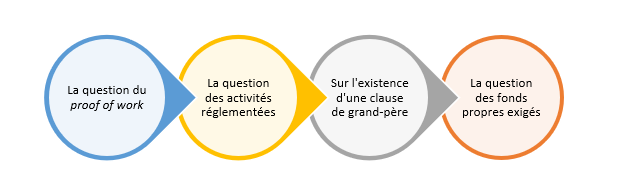

A la lumière de nos échanges, en particulier avec les prestataires de services sur actifs numériques (« PSAN ») français, nous souhaitions souligner certains points cruciaux du débat, à savoir :

1. Sur la question du proof of work

- Qu’est-ce que le proof of work ? Le proof of work, ou « Preuve de travail », est un consensus utilisé notamment par les blockchains de première génération sur lesquelles sont basées des crypto-actifs tels que le Bitcoin et l’Ethereum. Une blockchain utilisant le proof of work fait appel à des mineurs pour vérifier les données entrantes sur le registre, valider l’authenticité des transactions et créer de nouveaux blocs. Ce consensus est néanmoins critiqué car très énergivore.

- Pourquoi cette question est-elle centrale ? Lors des débats au Parlement, un amendement a été déposé afin d’interdire le proof of work. Cette mesure aurait eu pour impact d’interdire le minage ou l’échange de crypto-actifs essentiels tels que le Bitcoin.

- Quelle est la solution retenue dans la proposition de texte ? Dans la proposition telle qu’elle a été adoptée par le Parlement européen ce 14 mars 2022, cet amendement a été supprimé. Cela implique que les échanges et le minage de crypto-actifs basés sur les blockchains de première génération seraient possibles. Par ailleurs, il semblerait que la proposition de texte, afin de prendre en considération la question de l’impact environnemental des crypto-actifs, viendrait suggérer une inclusion de ces derniers au sein de la taxonomie (applicable aux services financiers) et ce à horizon 2025. La Commission devrait ainsi modifier la classification taxonomie afin d’inclure les crypto-actifs.

2. Sur la question des activités et produits réglementés

- Quelles seraient les activités réglementées ?

La proposition de Règlement MiCA s’appliquerait aux émetteurs et aux PSAN. La proposition n’est pas applicable à la monnaie électronique, aux instruments financiers et produits financiers (dépôts et dépôts structurés) visés par la directive 2014/65/UE dite MIF 2 et à la titrisation telle que définie par le règlement UE/2017/2402.

Il convient en particulier de souligner qu’un crypto-actif pourra être qualifié d’instrument financier s’il présente les caractéristiques et la substance des valeurs mobilières (incluant les titres financiers) tels que définis par la Section C de l’annexe 1 de la directive MIF2 et l’article 2(a) du règlement UE/2017/1129 dit règlement Prospectus 2. A cet égard, le travail de l’ESMA sera déterminant. En effet, l’ESMA sera chargée de proposer à la Commission les mesures de second niveau (appelées RTS) précisant dans quelles hypothèses un crypto-actif sera qualifié d’ instrument financier. En effet, les jetons utilitaires émis dans le cadre d’ICO pour la levée de capitaux peuvent incorporer des droits proches voire identiques à ceux d’un titre financier (droit aux dividendes, droit au capital, droit de gouvernance du véhicule juridique d’émission).

- Quel sort réservé aux NFT ?

Il semblerait que la proposition de règlement ne soit pas applicable aux NFT. Sont considérés comme non-fongibles les crypto-actifs qui ne sont pas fractionnables et transférables directement à d'autres détenteurs sans l'autorisation de l'émetteur, qui ne sont acceptées que par l'émetteur (y compris les programmes de fidélité des commerçants, représentent des droits de propriété intellectuelle, des garanties, un certificat d'authenticité d'un actif physique unique ou tout autre droit non liées à celles que supportent les instruments financiers, et ne sont pas acceptées à la négociation sur un exchange de crypto-actifs). Toutefois, si certains NFT sont commercialisés à des fins spéculatives et sont listés sur des plateformes de trading, alors ils pourraient se trouver requalifiés en security tokens.

- Quel acteurs habilités à émettre des asset-referenced tokens et des jetons de monnaie électronique ?

Il convient de préciser que la proposition de règlement fait la distinction entre d’une part les jetons de monnaie électronique et d’autre part les « asset-referenced tokens » « jetons se référant à un ou des actifs» .

a) Les jetons de monnaie électronique (« e-money tokens ») sont définis comme étant des moyens de paiement et dont la valeur est stable par adossement à la valeur d’une monnaie fiduciaire ayant cours légal. Il semblerait ainsi que des crypto-actifs tels que l’USDC ou l’USDT entreraient dans cette catégorie.

Cependant, le texte prévoit que les jetons de monnaie électronique qui sont adossés à une monnaie ayant cours légal dans l’UE sont considérés comme de la monnaie électronique (au sens de la directive 2009/110/CE dite Directive EME2). Il semblerait ainsi que les crypto-actifs se référant à l’euro entreraient dans cette définition (tels que l’EUR-L). Dans ce contexte les émetteurs et les distributeurs de cette typologie de crypto-actifs se verraient imposer l’ensemble de la réglementation applicable à la monnaie électronique impliquant l’obtention d’autres statuts réglementaires contraignants (établissement de monnaie électronique (« EME ») ou distributeur de monnaie électronique).

b) La notion d’asset-referenced token, quant à elle, est définie comme « un type de crypto-actifs qui n'est pas un jeton de monnaie électronique et qui vise à conserver une valeur stable en se référant à toute autre valeur ou droit ou combinaison de ceux-ci, y compris une ou plusieurs devises officielles d'un pays ». Seront ainsi des « asset-referenced tokens » les crypto-actifs n’entrant pas dans la définition de jetons de monnaie électronique et qui se réfèrent :

- à toute autre valeur : il peut par exemple s’agir de l’or (on peut ainsi penser au Tether Gold ou au PAX Gold) ;

- ou droit : la nature des droits visés reste, à notre sens, à préciser ;

- ou combinaison de ceux-ci, y compris une ou plusieurs devises officielles d’un pays. Il est ainsi possible de s’interroger sur la qualification en asset-referenced tokens de crypto-actifs tels que le DAI (visant à avoir une valeur stable en se référant à plusieurs crypto-actifs).

Le projet de règlement vient encadrer les conditions applicables afin de pouvoir émettre les asset-referenced tokens. Des exigences contraignantes ont été définies, s’agissant par exemple tant des fonds propres (qui doivent correspondre au montant le plus élevé entre 350.000 euros, 2% du montant moyen des actifs de réserve, et un quart des frais généraux fixes de l'année précédente), du dispositif de contrôle interne qui doit être mis en place, ou encore du dispositif de continuité de l’activité, etc.

Le projet de règlement encadre également strictement la possibilité d’émettre des jetons de monnaie électronique. Dans la version actuelle du texte, peuvent émettre cette typologie de jetons :

- les établissements de crédit, ou les entités exemptées en vertu de la version consolidée de CRD IV (visées à l’article 2(5), points 4 à 23), ou les EME ;

- satisfaisant à certaines exigences applicables aux EME ; et

- publiant un livre blanc.

La Banque Centrale Européenne aura le pouvoir d’autoriser ou de refuser l’émission de tels jetons (au regard notamment de la menace potentielle pour la stabilité financière de l’UE ou à la souveraineté monétaire dans la zone euro).

- Quel avenir pour les activités de lending et de borrowing sur asset-referenced tokens (DeFI) ?

A date, le projet de règlement prévoit une interdiction de générer des intérêts, ou tout autre bénéfice, sur des asset-referenced tokens. Il est ainsi interdit, aux émetteurs et aux PSAN, d’octroyer un bénéfice lié à la durée de détention des asset-referenced tokens. Entreraient potentiellement dans le champ de cette interdiction les opérations de lending et de borrowing. Il s’agit de solutions de prêt-emprunt ou assimilées, permettant aux PSAN de verser des intérêts à leurs clients grâce à la conservation d’actifs numériques. Ces solutions constituent les instruments privilégiés de la finance décentralisée (Defi). Interdire ces offres d’optimisation de rendement des portefeuilles clients peut potentiellement mettre en péril l’avenir de la Defi au sein de l’Union européenne.

3. Sur la question d’une clause de grand-père

- Un régime de transition est-il prévu pour les PSAN enregistrés ou agréés en France ?

La proposition de règlement inclut un article relatif aux mesures transitoires. Les PSAN fournissant leurs services en vertu d’un statut national disposeraient d’un délai afin de leur permettre d’obtenir le nouvel agrément de PSAN encadré par le droit de l’Union. Le projet de règlement prévoit néanmoins que les Etats membres pourraient appliquer une procédure simplifiée d’autorisation pour les acteurs d’ores et déjà autorisés à fournir des services sur crypto-actifs en vertu du droit national. Les demandes d’autorisation devraient alors être soumises dans les six mois suivants l’entrée en application du texte. Néanmoins, les autorités compétentes nationales devront s’assurer que certaines exigences applicables soient bien satisfaites.

- Cette mesure interroge sur son application en France. En particulier, les acteurs s’interrogent sur les modalités pratiques de mise en œuvre :

- la France confirmera t’elle la mise en place d’un régime transitoire ?

- quels PSAN bénéficieront du régime simplifié d’autorisation ? En particulier, les PSAN enregistrés pourront-ils bénéficier du régime simplifié (à date 32 entités sont des PSAN enregistrés en France) ?

- comment sera assuré le passage du statut de PSAN enregistré sous la loi PACTE à celui de PSAN agréé au titre du règlement MICA ?

4. Sur la question des fonds propres

- Quel serait le niveau de fonds propres exigé ?

La proposition de règlement vient préciser les exigences de fonds propres applicables aux PSAN. Le montant devrait être au moins, le montant le plus élevé entre :

- un montant fixe prévu par une annexe à la proposition de règlement dépendant de la nature des services de crypto-actifs fournis, pouvant aller de 50.000 à 150.000 euros ; et

- un quart des frais généraux fixes de l'année précédente (actualisés annuellement).

- Quel serait l’impact potentiel de cette mesure ?

Cette mesure n’est pas sans rappeler l’exigence de fonds propres applicable aux entreprises d’investissement selon la nature des services proposés et l’étendu du champ de l’agrément. Cette exigence risque d’impacter fortement les PSAN enregistrés et de limiter l’accès au statut de PSAN encadré par le droit de l’Union.